Ein Gastbeitrag vom VER.DI Bundesvorstand Bereich Wirtschaftspolitik

Wochenlang beherrschten die drohende Pleite und ein möglicher „Grexit“ die Nachrichten. Seit der Vereinbarung von Mitte Juli ist es etwas ruhiger geworden, doch immer wieder erscheinen Alarm-Meldungen über Abweichler in der Tsipras-Regierung, einen angeblichen Grexit-Plan B, Kursstürze an der Athener Börse …

Wie ist es zu dieser zugespitzten Situation gekommen? Wie sieht die politische und soziale Lage momentan aus? Wie sind die Perspektiven? Auf diese Fragen geht der nachfolgende Text ein.

Weitere aktuelle Informationen werden regelmäßig auf der Website „Europa neu begründen“ eingestellt, auf der auch der Aufruf der Gewerkschaftsvorsitzenden „Griechenland nach der Wahl − Keine Gefahr, sondern eine Chance für Europa“ zu finden ist:

http://www.europa-neu-begruenden.de/aktuelles/

Der Weg in die Krise

Bis zur Krise war Griechenland kein europäisches Problemland. Die Wirtschaft wuchs kräftig, die Verschuldung war zwar hoch, aber stabil. Erst mit Beginn der Krise warfen immer mehr Politiker und Ökonomen den Griechen vor, dass sie über ihre Verhältnisse gelebt hätten. Zuvor haben viele ausländische Unternehmen – aus Deutschland zum Beispiel Hochtief oder Siemens – gerne bei der Vorbereitung der Olympiade oder am Ausbau von Flughäfen mitverdient, wenn sie lukrative Aufträge an Land ziehen konnten. Dass Aufträge auch auf Pump finanziert wurden, entpuppte sich erst als Problem, als die Krise den Wachstumsmotor stottern ließ.

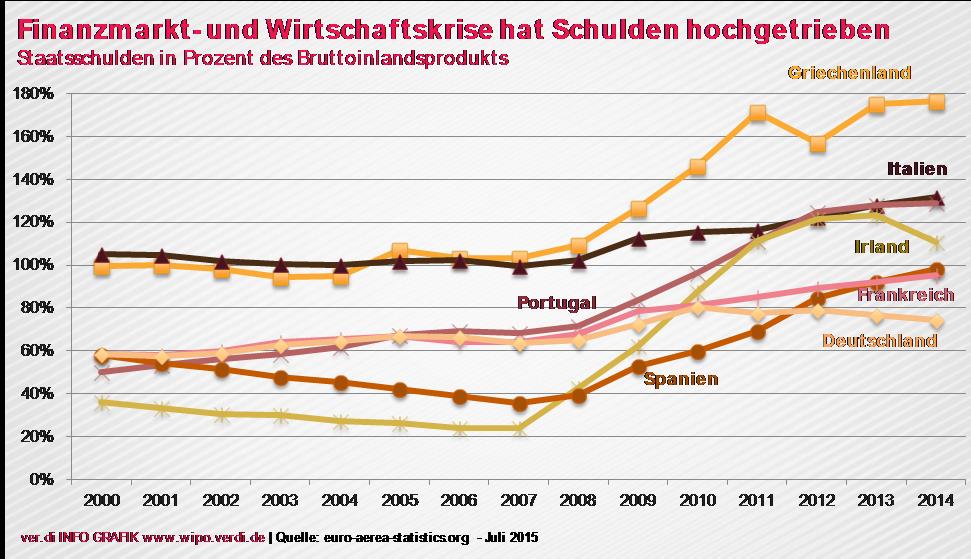

In Fragen der Haushaltspolitik ist Griechenland zweifellos alles andere als ein Vorbild. Die Steuerpolitik und die Struktur der Ausgaben müssen dringend reformiert werden. Allerdings war Griechenland vor der globalen Finanzkrise nicht der größte Schuldner der Eurozone. Die Schuldenquote, also der Anteil der öffentlichen Schulden an der Wirtschaftsleistung, lag seit dem Euro-Beitritt bei rund 100 Prozent. Damit war die griechische Schuldenquote längere Zeit niedriger als die von Belgien oder Italien.

Eine öffentliche Verschuldung dieser Größenordnung ist aus Sicht der internationalen Institutionen auch nicht dramatisch. Zuletzt bewertete der Internationale Währungsfonds (IWF) die griechischen Schulden nur dann als nicht mehr tragfähig, wenn diese in den nächsten Jahren nicht unter 110 Prozent des Bruttoinlandsprodukts (BIP) sinken würden; also so, wie es sie vor dem Ausbruch der Finanzmarktkrise. Dass die Schuldenquote allein kein Maßstab für die Kreditwürdigkeit eines Landes sein kann, zeigt das Beispiel Japan: Dessen Schuldenquote liegt heute bei 250 Prozent, ohne dass das Land für pleite erklärt wird oder nur noch Kredite zu horrenden Zinsen bekommt.

Mit dem Ausbruch der globalen Finanzkrise 2008 änderten sich jedoch für Griechenland die Finanzierungsbedingungen schlagartig. Obwohl Athen bislang seine Schulden problemlos tragen konnte und sich an der Schuldenquote nichts verändert hatte, geriet das Land wie kein anderes unter den Druck der Finanzmärkte. Ab Herbst 2009 galten Kredite an Griechenland plötzlich als risikoreich. Anleger verlangten daraufhin immer höhere Zinsen. Damit wurde ein Teufelskreis in Gang gesetzt: Auslaufende öffentliche Schuldtitel werden in der Regel durch die Ausgabe neuer Staatsanleihen finanziert. In Griechenland ließen sich auslaufende Staatsanleihen nur noch zu wesentlich schlechteren Konditionen ersetzen. Die Marktzinsen für griechische Staatspapiere explodierten geradezu. Zwischen 2009 und 2012 stieg der Zinssatz für zehnjährige Staatspapiere von fünf Prozent auf fast 40 Prozent. Steigende Zinsausgaben belasteten den Haushalt, was die Kreditbedingungen weiter verschlechterte.

Vor diesem Hintergrund konnte die wenige Monate zuvor ins Amt gekommene sozialdemokratische Regierung unter Giorgos Andrea Papandreou keine neuen Kredite an den Finanzmärkten mehr aufnehmen. Ohne neue Kredite aber können fällige Anleihen nicht mehr zurückgezahlt werden. Normalerweise folgt daraus die Staatspleite. Dafür gibt es in der Geschichte viele Beispiele, zumeist im Anschluss an Kriege. Allein Deutschland – beziehungsweise Preußen – war bereits siebenmal pleite. Ein Beispiel aus jüngerer Zeit ist die Pleite Argentiniens im Jahr 2001. Erklärt ein Land seine Zahlungsunfähigkeit, verlieren dessen Gläubiger ihre Ansprüche. Um wenigstens einen Teil davon zu retten, vereinbaren sie mit dem Schuldnerland in der Regel Umschuldungen und einen Schuldenschnitt.

Vor diesem Hintergrund konnte die wenige Monate zuvor ins Amt gekommene sozialdemokratische Regierung unter Giorgos Andrea Papandreou keine neuen Kredite an den Finanzmärkten mehr aufnehmen. Ohne neue Kredite aber können fällige Anleihen nicht mehr zurückgezahlt werden. Normalerweise folgt daraus die Staatspleite. Dafür gibt es in der Geschichte viele Beispiele, zumeist im Anschluss an Kriege. Allein Deutschland – beziehungsweise Preußen – war bereits siebenmal pleite. Ein Beispiel aus jüngerer Zeit ist die Pleite Argentiniens im Jahr 2001. Erklärt ein Land seine Zahlungsunfähigkeit, verlieren dessen Gläubiger ihre Ansprüche. Um wenigstens einen Teil davon zu retten, vereinbaren sie mit dem Schuldnerland in der Regel Umschuldungen und einen Schuldenschnitt.

Im Fall Griechenlands hätte es noch eine andere Möglichkeit gegeben: Die Europäische Zentralbank (EZB) hätte eine Garantieerklärung für griechische Staatsanleihen abgeben können. Damit wäre der von Spekulationen getriebene Zinsanstieg höchstwahrscheinlich gestoppt worden. So wie EZB-Chef Mario Draghi 2012 mit lediglich den drei Worten „whatever it takes“ den Zinsanstieg für andere Krisenländer stoppte (übersetzt: er werde „alles Notwendige tun“ um den Euro zu halten).

Politisch war eine solche Garantieerklärung damals nicht gewollt. Eine Pleite aber auch nicht, denn davon wären auch französische und deutsche Banken stark betroffen gewesen, die stark in griechische Anleihen investiert hatten. Viele pri vate Investoren hätten ihre Anlagen als Fehlspekulation abschreiben müssen. Deswegen wollte die mächtige Lobby der Finanzanleger eine Pleite Griechenlands verhindern. Hinzu kam die politische Sorge, dass auch andere (südliche) Euro-Länder in den Fokus der Finanzmärkte rücken könnten – mit ähnlichen Folgen wie in Griechenland. Damit hätte sich die Krise auf den gesamten Euroraum ausweiten können.

Rettungsringe aus Blei

Um die Zahlungsunfähigkeit Athens und eine Ausbreitung der Krise auf andere Euroländer zu verhindern, schnürten die EU-Staaten, die Europäische Kommission und der IWF ein erstes „Rettungspaket“ im Umfang von 110 Milliarden Euro. 2012 folgte ein zweites Paket in Höhe von 139 Milliarden Euro.

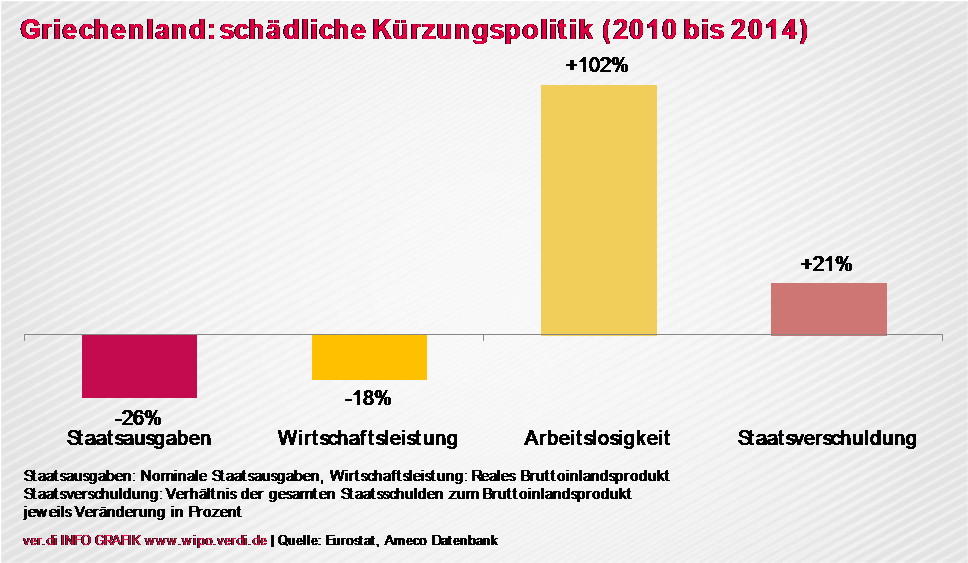

Die Kredite gab es allerdings nur gegen harte Sparauflagen und so genannte Strukturreformen. Athen musste seine Staatsausgaben seit 2010 um 26 Prozent kürzen. Das Haushaltsdefizit schrumpfte. Heute macht die griechische Regierung kaum noch neue Schulden, um die laufenden Ausgaben zu finanzieren.

Kein Industrieland hat in Friedenszeiten seinen Haushalt in so kurzer Zeit so stark zusammengestrichen wie Griechenland. Allein im öffentlichen Dienst wurden 240.000 Stellen gestrichen. Jede vierte Stelle wurde abgebaut, darunter die Hälfte der 6.000 Ärzte in den öffentlichen Polikliniken. Die Sozialausgaben wurden um mehr als ein Viertel gekürzt. Die Renten wurden um 40 Prozent zusammengestrichen.

Den Griechen wurde nichts geschenkt, sie erhielten lediglich Kredite.

Gleichzeitig wurde Arbeit entwertet und entgrenzt: Der Mindestlohn wurde um ein Fünftel auf 590 Euro gesenkt. Das Tarifsystem wurde zerschlagen. Heute werden immer weniger griechische Beschäftigte durch einen Tarifvertrag geschützt. Die Löhne der öffentlich Beschäftigten wurden um bis zu 30 Prozent gekürzt. Die Lohnfindung wurde in die Betriebe verlagert. So ersetzten Dumping-Haustarifverträge zunehmend Branchentarifverträge. Öffnungsklauseln wurden gesetzlich festgeschrieben. Das Günstigkeitsprinzip, nach dem von einem Tarifvertrag nur zugunsten der Beschäftigten durch Einzelvertrag oder Betriebsvereinbarung abgewichen werden darf, wurde einkassiert. Der Kündigungsschutz wurde geschliffen.

Darüber hinaus musste sich Athen dazu verpflichten Staatseigentum zu verkaufen. Häfen und Flughäfen stehen zur Privatisierung an.

Im Brüsseler Technokraten-Sprech nennen sich diese Angriffe auf die Errungenschaften der griechischen Beschäftigten „Strukturreformen“. Der Club der Industrieländer – die OECD – bescheinigte kürzlich Athen die größten „Reformanstrengungen“ unter allen Industrieländern unternommen zu haben.

Kurzum: Wer heute noch behauptet, Athen hätte die letzten fünf Jahre nichts getan, der sagt bewusst die Unwahrheit. Griechische Regierungen haben viele Auflagen der Troika – IWF, EU-Kommission und EZB – umgesetzt. Aus diesem Grund geht es den meisten Griechen heute schlechter als zu Beginn der „Rettungspolitik“.

Ökonomische und soziale Folgen des Spardiktats

Das Spardiktat und die so genannten Strukturreformen hatten katastrophale wirtschaftliche und soziale Folgen. Die griechische Wirtschaft schrumpfte seit 2010 um 18 Prozent, seit Beginn der Krise insgesamt um 26 Prozent. Die Einkommen sanken um ein Drittel. Die inländische Nachfrage brach um 30 Prozent ein. Die Arbeitslosigkeit verdoppelte sich. Zuletzt lag die Arbeitslosenquote bei 26, für Jugendliche bei über 50 Prozent. Zwei Drittel sind Langzeitarbeitslose, die keine Arbeitslosenunterstützung mehr erhalten.

Das Spardiktat der Troika hat eine extreme soziale Schieflage. Die Hauptlast der Anpassung tragen die Beschäftigten, die Staatsangestellten, die Rentnerinnen und Rentner, Kranken und Arbeitslosen. Die wirtschaftlichen Eliten hingegen blieben verschont.

Griechische Luxusrenten?

Die Deutschen müssen länger arbeiten, bekommen weniger Rente und müssen für die griechischen Luxusrentner zahlen, empören sich Bild, Focus, FAZ & Co. Oder in den Worten von Angela Merkel: „Es geht auch darum, dass man in Ländern wie Griechenland, Spanien, Portugal nicht früher in Rente gehen kann als in Deutschland.“ Tatsächlich liegt laut OECD das durchschnittliche Renteneintrittsalter in Griechenland wie in Deutschland bei 61,4 Jahren. Nach Angaben des griechischen Arbeitsministeriums beträgt die durchschnittliche Monatsrente 665 Euro und liegt damit unter dem deutschen Rentenniveau. Zwei von drei griechischen Rentner/innen mussten bereits vor der Krise mit weniger als 600 Euro auskommen. Inzwischen wurden die Renten um 40 Prozent gekürzt. Von Luxusrenten keine Spur. Tatsache ist jedoch, dass Griechenland einen wesentlich höheren Anteil seiner Wertschöpfung für Renten aufbringen muss als Deutschland. Aktuell kosten die griechische Renten 16 Prozent des Bruttoinlandsproduktes (BIP). In Deutschland liegt dieser Anteil bei gut elf Prozent. Ursächlich dafür sind aber nicht explodierende Rentenzahlungen, sondern der Zusammenbruch der griechischen Wirtschaft. Das griechische Sozialprodukt schrumpfte seit 2010 um ein Viertel. Vor der Krise gaben Griechinnen und Griechen mit knapp zwölf Prozent des BIP für die Rentenfinanzierung nur wenig mehr aus als die Deutschen.

Das Spardiktat der Troika hat eine extreme soziale Schieflage.

Als Folge dieser Politik explodierte die Armut. Heute leben 25 Prozent der griechischen Bevölkerung in Armut. Weitere 35 Prozent sind von Armut bedroht. Jede/r dritte Griech/in kann die Miete oder Hypothek nicht mehr bezahlen. Fast jede/r Dritte ist heute nicht mehr krankenversichert. Jedes vierte Athener Kind geht hungrig zur Schule. Zwei Drittel der Rentnerinnen und Rentner bekommen eine Rente unter 600 Euro.

Und das Spardiktat ist im wahrsten Sinne des Wortes tödlich: Die Kindersterblichkeit ist um mehr als 40 Prozent gestiegen. Die Zahl der Selbstmorde hat sich verdoppelt.

Von der Troika prognostizierte wirtschaftliche Erfolge blieben dagegen gänzlich aus. Das „Hilfspaket“ und die damit verknüpften Auflagen erwiesen sich gleich in zweifacher Hinsicht als ein Desaster: Erst stürzte die Wirtschaft aufgrund der brachialen Kürzung von Löhnen, Beschäftigung und Staatsausgaben ab. Dann stieg wegen der schrumpfenden Wirtschaftsleistung die Schuldenquote stark an, von 146 Prozent im Jahr 2010 auf fast 180 Prozent heute. Wegen der weiter sinkenden Wirtschaftsleistung nahm die Quote 2014 weiter zu, obwohl die griechischen Staatsschulden inzwischen bei knapp 320 Milliarden Euro stagnieren.

Ökonomen haben für eine solch wirkungslose Kürzungspolitik einen Namen: Sparparadoxon. Wer in der Krise Staatsausgaben, Sozial- und Arbeitseinkommen kürzt und streicht, entzieht dem Wirtschaftskreislauf wichtige Nachfrage. Beschäftigte, Rentnerinnen und Rentner wie Arbeitslose geben wegen sinkender Einkommen weniger Geld aus. Unternehmen können deshalb weniger absetzen und bekommen zudem auch weniger öffentliche Aufträge. Folglich schrumpft die Wirtschaft und die Arbeitslosigkeit steigt. Anschließend sinken die Steuereinnahmen und der Schuldenberg wächst. Diese grundlegenden ökonomischen Zusammenhänge werden immer wieder ignoriert.

Wachstumsfördernde Effekte durch die „Hilfsgelder“ blieben aus, weil die Milliarden nicht in die reale Wirtschaft, sondern vor allem in die Finanzwirtschaft flossen. Griechenland ist nun nicht mehr primär bei privaten Gläubigern verschuldet, sondern bei EU und IWF. Die griechischen Schulden wurden damit de facto sozialisiert. 2010 hielten Banken und der gesamte private Finanzsektor noch nahezu alle Forderungen an Griechenland. Heute sind es nur noch elf Prozent. Je nach Berechnung flossen bis zu 90 Prozent der „Hilfsgelder“ an die Banken.

Wachstumsfördernde Effekte durch die „Hilfsgelder“ blieben aus, weil die Milliarden nicht in die reale Wirtschaft, sondern vor allem in die Finanzwirtschaft flossen. Griechenland ist nun nicht mehr primär bei privaten Gläubigern verschuldet, sondern bei EU und IWF. Die griechischen Schulden wurden damit de facto sozialisiert. 2010 hielten Banken und der gesamte private Finanzsektor noch nahezu alle Forderungen an Griechenland. Heute sind es nur noch elf Prozent. Je nach Berechnung flossen bis zu 90 Prozent der „Hilfsgelder“ an die Banken.

Die Hilfspakete haben vor allem private Anleger gerettet.

Inzwischen hat der IWF eingeräumt, dass er die Folgen der Kürzungspolitik falsch eingeschätzt hat. Dennoch wird diese Politik fortgesetzt. Der Wahnsinn hat offensichtlich Methode. Denn Wahnsinn ist – um mit Albert Einstein zu reden –, wenn man immer wieder das Gleiche tut, aber andere Ergebnisse erwartet. Die Notkredite kaufen immer nur Zeit. Wenn die Finanzhilfen aber mit wirtschaftlich schädlichen Sparauflagen einhergehen, verstreicht die Zeit ungenutzt. Griechenland und die anderen Krisenländer können aus ihren Schuldenbergen nur herauswachsen. Dafür muss aber Schluss sein mit dem Spardiktat.

Regierungswechsel und politische Erpressung

Bei den Wahlen im Januar 2015 hat die griechische Bevölkerung die konservative Regierung abgewählt. Sie hatte die Nase voll vom Spardiktat. Stärkste politische Kraft wurde das Linksbündnis Syriza.

Syriza hatte im Wahlkampf für ein Ende der Kürzungspolitik, für Sozialprogramme, für eine Reorganisation des Staates, für eine Überprüfung der geplanten Privatisierungen und für einen Schuldenschnitt geworben. Zudem kündigte Syriza an, Korruption, Vetternwirtschaft und Steuerhinterziehung zu bekämpfen sowie Arbeitnehmerrechte zu stärken. Der Mindestlohn sollte wieder erhöht und das Tarifsystem gestärkt werden. Bezahlt werden sollten die Maßnahmen mit der Eintreibung von Steuerrückständen, der Bekämpfung von Steuerhinterziehung, aus einem EU-finanzierten Fonds für die Bankenstabilisierung und aus vorhandenen EU-Struktur- und Investitionsfonds.

Nach gewonnener Wahl bildete Syriza eine Koalitionsregierung mit den rechtspopulistischen unabhängigen Griechen. Entgegen den Hoffnungen der neuen Regierung verweigerte sich die Troika kategorisch Verhandlungen über einen Schuldenerlass. Griechenland musste damit die alten Schulden weiter bedienen. Insgesamt werden allein 2015 Rückzahlungen an den IWF und die EZB von über 17 Milliarden Euro fällig. Die Einnahmen der griechischen Regierung reichen aber gerade aus, die laufenden Staatsausgaben zu finanzieren. Für Rückzahlungen, die die neue Regierung zunächst noch leistete, fehlt das Geld. Deshalb ist die griechische Regierung auf weitere Kredite, auf ein neues „Hilfsprogramm“ angewiesen.

Um die alten Schulden zu bedienen, ist die Regierung auf weitere Kredite angewiesen.

Besonders die deutsche Regierung drängte auf eine Fortsetzung der neoliberalen Schocktherapie. Für frische Kredite von der EU und dem IWF sollte unter anderem die Mehrwertsteuer weiter erhöht, die Renten weiter gekürzt und öffentliches Eigentum privatisiert werden.

Die Tsipras-Regierung legte sich aber auch selbst Fesseln an. In den ersten fünf Monaten konzentrierte sie sich auf die Verhandlungen mit den Gläubigern. Um nicht auch noch die heimischen Eliten (Wirtschaft, Kirche, Militär) gegen sich aufzubringen, riskierte die neue Regierung im Inland keine Konflikte und setzte nur wenige Forderungen des Wahlprogrammes um. Darunter allerdings ein Gesetz zur Bekämpfung der humanitären Krise. Deutliche Signale, dass sie es ernst meint mit Bekämpfung von Korruption und Steuerhinterziehung, hat sie nicht gesetzt.

Mit dem Rücken zur Wand befragte die griechische Regierung schließlich im Juli 2015 ihr Volk, ob es die gescheiterte Troika-Politik fortsetzen will. Das Ergebnis des Referendums war ein klares Nein zum Kürzungsdiktat. In Brüssel wurde der Wille des griechischen Volkes jedoch ignoriert. Schon in der Woche vor dem Referendum hatte die EZB den Geldhahn fast ganz zugedreht. Sie gewährte den griechischen Banken keine weiteren Liquiditätshilfen mehr. Daraufhin sah sich die griechische Regierung gezwungen, die Banken zu schließen und Kapitalverkehrskontrollen einzuführen. Die Krise verschärfte sich.

Zahlmeister Deutschland?

Immer wieder wird behauptet, die deutschen Steuerzahler müssten für die Griechen zahlen. In Wirklichkeit haben die deutsche Wirtschaft und der deutsche Staat bis heute von den griechischen „Hilfsprogrammen“ profitiert. Für die Kredite an Athen kassiert der deutsche Staat Zinsen. Zwischen 2010 bis 2014 hat der Bund 360 Millionen Euro aus griechischen Zinszahlungen eingenommen. Doch damit nicht genug: Deutschland zahlt seit Beginn der Eurokrise einmalig niedrige Zinsen, weil Anleger Staatsanleihen des deutschen Staates stark nachfragen. Die Ersparnis der öffentlichen Hand seit 2010 wird auf 60 bis 80 Milliarden Euro geschätzt. Die Null-Verschuldung des deutschen Staates ist also teilweise ein Resultat der großzügigen „Rettungsprogramme“. Zudem profitiert die deutsche Exportwirtschaft besonders stark vom gesunkenen Wechselkurs des Euro, der wiederum eine unmittelbare Folge der Krise des europäischen Südens ist. Darüber hinaus profitiert die deutsche Volkswirtschaft von jungen, gut qualifizierten Arbeitskräften aus den Krisenländern, die in ihrer Heimat keine Perspektive haben. Das bedeutet einen Transfer von wertvollem Knowhow, ohne dass die deutsche Wirtschaft für die entsprechende Ausbildung zahlen muss. Zum Verlustgeschäft werden die Griechenlandhilfen erst, wenn die Kredite abgeschrieben werden müssen – also Athen nicht mehr zahlen kann. Aktuell steht Deutschland mit rund 85 Milliarden Euro im Feuer.

Das Referendum war ein klares Votum die Kürzungspolitik zu beenden.

So wurde Athen die Pistole auf die Brust gesetzt. Der deutsche Finanzminister drohte Griechenland offen mit dem „Grexit“, dem Rausschmiss aus der Eurozone, wenn die griechische Regierung sich nicht unterwirft.

Dieser „Grexit“ – also die Einführung einer eigenen Währung – hätte die wirtschaftliche, soziale und politische Krise weiter verschärft. Sparguthaben wären entwertet worden, die Preise eingeführter Lebensmittel, Rohstoffe und Investitionsgüter wären explodiert. Die Schulden hätten weiterhin in Euro bezahlt werden müssen. Folglich wäre die Schuldenlast gestiegen. Die Vorteile billigerer Ausfuhrpreise wären hingegen sehr gering gewesen, da Athen über keine gewichtige Exportwirtschaft verfügt. Folglich war der „Grexit“ für die griechische Regierung nie eine wirkliche Alternative.

In der Vereinbarung von Mitte Juli 2015 nutzten die Gläubiger die aussichtslose Lage der griechischen Regierung aus, um die Auflagen nochmals zu verschärfen. Trotz der katastrophalen Erfahrungen, die mit der Treuhandgesellschaft bei der deutschen Vereinigung gemacht wurden, soll jetzt die griechische Regierung weitere umfassende Privatisierungen über einen solchen Weg abwickeln. Einzurichten ist ein Treuhandfonds, in den Griechenland unter europäischer Aufsicht seine staatlichen Vermögenswerte einbringen soll. Als Vorbedingung zur Wiederaufnahme von Verhandlungen musste die griechische Regierung zudem erste Maßnahmen im Schnellverfahren durch das Parlament bringen.

Eine solche politische Erpressung hat es in der jüngeren europäischen Geschichte noch nicht gegeben.

In Europa gilt jetzt wieder das Recht des Stärkeren.

Doch damit nicht genug. Das griechische Parlament muss alle zentralen Gesetzentwürfe den Gläubigern vorlegen. Somit bestimmen Brüssel, Washington und Berlin künftig die griechische Finanz-, Arbeitsmarkt- und Sozialpolitik mit. Zudem mischt die Troika sich auch weiterhin in die nationale Lohnpolitik ein und hebelt so die Tarifautonomie weiter aus. Diese Gläubiger-Fremdverwaltung spottet jeder Vorstellung eines demokratischen und sozialen Europas.

Damit Griechenland aus der Dauerkrise herauskommt und die wirtschaftliche Entwicklung wieder in Gang kommt, müssen die Gläubiger endlich eingestehen, dass die Politik der Troika gescheitert ist und beendet werden muss. Nur wenn die griechische Wirtschaft auf einen Wachstumskurs zurückfindet, wird sich die soziale Lage wieder verbessern. Dies ist auch eine notwendige Bedingung, damit Griechenland seine Schulden bedienen kann.

Wirtschaftspolitische Alternativen

Griechenland hat heute zwei große Probleme: Erstens steckt das Land in der schwersten Wirtschaftskrise seiner Geschichte. Eine Wirtschaftskrise, die nur vergleichbar ist mit der großen Depression der 30er Jahre. Zweitens trägt es eine enorme Schuldenlast.

Um die Wirtschaftskrise zu überwinden, muss die Wirtschaft dringend angekurbelt werden. Dazu muss die öffentliche und private Nachfrage deutlich erhöht werden. Aus dem laufenden Haushalt sind diese Impulse aber derzeit nicht zu finanzieren. Die griechische Regierung schafft es nach massiven Einsparungen inzwischen gerade noch, die laufenden Ausgaben durch die laufenden Einnahmen zu decken.

Damit Griechenland kurzfristig Haushaltsüberschüsse erzielen kann, will die Troika Athen dazu zwingen, sein öffentliches Eigentums zu verkaufen. Das ist aber der völlig falsche Weg.

Um eine tiefe Wirtschaftskrise zu bewältigen, muss der Kreditgeber klug reagieren. Er muss von einem schlecht verwalteten Schuldnerland Reformen fordern, aber er darf den Schuldner auch nicht in den Abgrund treiben. (Jeffrey Sachs, Direktor des Earth Institute an der Columbia-Universität New York, ehemaliger Berater von IWF und Weltbank)

Nur Staatseigentum, das Gewinne abwirft, könnte nennenswerte Privatisierungserlöse erzielen. Diese einmaligen Einnahmen würden aber größtenteils in die Schuldentilgung fließen. Damit landet das Geld im Ausland, steigert erneut die Renditen der Investoren und steht damit für wirtschaftliche Impulse nicht zur Verfügung. Da Griechenland unter Druck verkaufen müsste, droht zudem, dass Staatseigentum verschleudert wird. Unter der zynischen Überschrift „Sommerschlussverkauf in Athen“ taxierte das Handelsblatt bereits lukrative Verkaufsobjekte, darunter zahlreiche griechische Inseln.

Athen darf nicht zur Verschleuderung von Volksvermögen gezwungen werden.

Potentielle „Investoren“ haben schon angekündigt, dass sie keinen Cent für die Übernahme griechischen Staatseigentums zahlen wollen, wie zum Beispiel die Österreichische Bundesbahn (ÖBB), die Interesse an einer Übernahme der griechischen Staatsbahn zeigt. Insofern ist die Privatisierung griechischen Staatseigentums nicht geeignet, notwendige finanzielle Mittel zu mobilisieren. Entweder bringt sie nichts ein und es findet faktisch eine Enteignung Griechenlands statt. Oder Griechenland wird zum Zweck kurzfristiger Privatisierungserlöse langfristig und dauerhaft um Einnahmen gebracht.

Deshalb bleibt gar keine Alternative, als den notwendigen Wachstumsimpuls zunächst über Kredite der EZB, des IWF und der EU zu finanzieren. In diesem Zusammenhang fordern die deutschen Gewerkschaften ein Investitions- und Aufbauprogramm für Europa, einen Marshallplan. Da Griechenland ein kleines Land ist – ein Achtel der Bevölkerung und ein Sechszehntel der Wirtschaftsleistung Deutschlands – kann mit relativ kleinen Konjunkturprogrammen ein relativ großer Wachstumsimpuls ausgelöst werden. Fünf Milliarden Euro würden schon ausreichen, um das griechische BIP um drei Prozent wachsen zu lassen. Da staatliche Ausgabensteigerungen weitere Ausgaben anschieben – Ökonomen sprechen hier von einer Multiplikatorwirkung – würden diese zusätzlichen Ausgaben das BIP sogar um über vier Prozent erhöhen.

Investiert werden sollte vorrangig in Infrastrukturprojekte, erneuerbare Energien und die Steigerung der Energieeffizienz. Dann würden auf der einen Seite unmittelbar Arbeitsplätze und damit zusätzliche Einkommen geschaffen, auf der anderen Seite aufgrund sinkender Rohstoffimporte Kosten eingespart, die zur weiteren Stärkung der Nachfrage genutzt werden könnten. Zusammen mit wachstumsbedingt steigenden Steuereinnahmen, die die Finanzsituation des Staates wiederum verbessern und Gestaltungsspielräume eröffnen, könnte so die Stagnation überwunden und eine Aufwärtstrend eingeleitet werden.

Das Problem ist derzeit jedoch, dass finanzielle Hilfen seitens der EU und des IWF zum großen Teil in die Bedienung der Schulden fließen. Eine geringere Schuldenlast würde finanzielle Mittel für dringend benötigte Wachstumsimpulse freistellen und so die wirtschaftliche Erholung unterstützen.

Wirtschaftliche Erholung ist die Voraussetzung für die Begleichung von Schulden.

Hierfür gibt es auch historische Vorbilder. So wurde Deutschland auf der Londoner Schuldenkonferenz 1953 rund die Hälfte seiner Vorkriegs- und Kriegsschulden erlassen. Die Begleichung der Restschuld wurde zudem an den Verlauf der wirtschaftlichen Entwicklung gebunden. Maximal drei Prozent der Exporteinnahmen sollten in den Schuldendienst fließen.

Eine ähnliche Schuldenerleichterung braucht auch Griechenland. Dazu müssten nicht einmal Kredite im Sinne eines Schuldenschnittes gestrichen werden. Vor allem müssten Fälligkeiten in die Zukunft verschoben werden und der griechische Schuldendienst müsste nach Vorbild des Londoner Schuldenabkommens an die wirtschaftliche Entwicklung des Landes gekoppelt werden.

Das hätte den Vorteil, dass die Gläubiger ihre Anlagen nicht unwiderruflich abschreiben müssten und Athen wären hinsichtlich notwendiger wirtschaftspolitischer Impulse nicht die Hände gebunden.

Investitionsprogramm und Schuldenmoratorium müssen von weiteren Reformen in Griechenland aber auch in Europa flankiert werden.

In Griechenland müssten vor allem der radikale Abbau von Arbeitnehmerrechten und die Kürzung des gesetzlichen Mindestlohns rückgängig gemacht werden. Die Maßnahmen haben nicht zu Wachstum und Arbeitsplätzen geführt, sondern lediglich die Armut und die Ungerechtigkeit im Lande vergrößert. Ebenso muss das Recht auf Tarifverhandlungen wieder in vollem Umfang gelten und Flächentarifverträge müssen zur Stärkung der Einkommensentwicklung und der gesamtwirtschaftlichen Nachfrage gefördert werden.

Auch an einer Modernisierung der öffentlichen Verwaltung führt kein Weg vorbei. Hier kann die EU unterstützen.

Griechenland braucht endlich eine moderne Verwaltung.

Durch mehr und gezielt geschultes Personal ist etwa der Vollzug der Steuergesetze zu gewährleisten. Durch eine Steuerreform sind die Reichen und Vermögenden stärker an der Finanzierung des Gemeinwesens zu beteiligen. Die drastische Erhöhung der Mehrwertsteuer hat aber vor allem Menschen mit geringen Einkommen belastet und gleichzeitig die zentrale Säule eines wirtschaftlichen Aufschwungs, die Massennachfrage, geschwächt.

Aber auch in Europa müssten Reformen vorangebracht werden.

Nur gemeinsam lassen sich die Fehlentwicklungen in Europa überwinden.

Denn verantwortlich für Fehlentwicklungen waren nicht nur die Griechen, sondern alle Euro-Länder zusammen haben die Fehlentwicklungen verursacht:

Eine zentrale Ursache der Fehlentwicklungen geht auf die Gründung der Währungsunion zurück. Der Fehler lag darin, dass eine gemeinsame Währung ohne gemeinsame Wirtschaftspolitik nicht überlebensfähig ist. Die Eurokrise und die weitere Zuspitzung in Griechenland zeigen, dass eine Währungsunion nur mit einer politischen Union funktioniert. Bis heute wurde aber keine europäische Institution geschaffen, die Fehlentwicklungen im Euroland wirksam bekämpfen kann. So wurde tatenlos zugesehen wie sich das südliche und das nördliche Europa immer weiter auseinanderentwickelt haben. Vor allem das exportstarke Deutschland hat von der Verschuldung der südlichen Euroländer profitiert. Auf diese Weise wurden die gewaltig gestiegenen Exportüberschüsse Deutschlands mitfinanziert. Vor allem deutsche und französische Banken haben Athen lange Zeit bedenkenlos mit Milliardenkrediten versorgt. Und die EZB hat tatenlos zugesehen und so die hohe Verschuldung Griechenlands erst möglich gemacht. „Diese kollektive Verantwortung blenden Minister Schäuble und seine Alliierten aber völlig aus“, schreibt Harald Schumann in einer Analyse des Falls Griechenland im Berliner Tagesspiegel Ende Juli.

Im Gegenteil: Es grenzt schon an Realitätsverweigerung, wenn Finanzminister Schäuble nun das deutsche Modell – Löhne drücken, Exportüberschüsse steigern, den Staat schrumpfen – zum Vorbild für die gesamte Euro-Zone machen will. Überschüsse des einen Landes sind aber nur möglich, wenn andere Defizite machen und sich verschulden. Insofern ist ein Europa nach dem Vorbild Deutschlands nicht möglich. Dieses Modell beruhe auf „fantasy economics“, so der amerikanische Ökonom und Nobelpreisträger Paul Krugman.

In Zukunft müssen wirtschaftliche Sonderwege in Europa verhindert werden. Dies muss die Lehre aus der Euro-Krise und der Entwicklung in Griechenland sein.

Als erster Schritt muss der mächtigen EZB eine europäische Wirtschaftsregierung gegenübergestellt werden. Nur so kann die Eurozone künftige wirtschaftliche Krisen effektiv bekämpfen und ein gemeinsames Schuldenmanagement betreiben. Durch eine stärkere Koordinierung der nationalen Lohnpolitiken können arbeitskostenbedingte Wettbewerbsverzerrungen vermieden und ein Beitrag zum Ausgleich der Leistungsbilanzen geleistet werden. Um Sozial- und Steuerdumping zu vermeiden, ist darüber hinaus auch eine stärkere Koordinierung der Sozial- und Steuerpolitiken notwendig. Ein solches Konzept einer europäischen Wirtschaftsregierung hat aber inhaltlich nichts zu tun mit Merkels und Schäubles Plänen einer vertieften europäischen wirtschaftspolitischen Koordinierung nach neoliberalem Modell (Stabilitätspakt, Fiskalpakt, etc.)

Langfristig braucht Europa eine eigene Regierung, die von allen Bürgerinnen und Bürgern gewählt wird und über Mittel verfügt, um Fehlentwicklungen in einzelnen Ländern entgegenzuwirken. Dazu ist ein Haushalt in angemessener Größe notwendig, der gezielt staatliche Investitionen in einzelnen Ländern tätigen und im Krisenfall auch sozialen Härten durch Sozialprogramme entgegenwirken kann.

Mit umfassender Hilfe seitens der EU, der EZB und des IWF kann Griechenland die Krise überwinden und zu einer selbstragenden Entwicklung zurückfinden. In Zukunft wird man aber wirtschaftliche Krisen nur verhindern können, wenn in der Eurozone notwendige Reformen in Richtung einer handlungsfähigen und demokratisch legitimierten Regierung in die Wege geleitet werden.

Wir brauchen nicht weniger, sondern mehr von einem anderen Europa.

Das setzt voraus, wie der ehemalige Außenminister Joschka Fischer richtig feststellt, dass Deutschland europäischer und nicht Europa deutsch wird: Die Eurozone darf nicht von einem europäischen Projekt in eine deutsche Einflusszone verwandelt werden. Nur so kann die Krise zu einer Chance für ein demokratischeres und sozialeres Europa werden. Mehr Europa, aber anders.

Dieser Beitrag wurde erstmals in den Wirtschaftspolitischen Informationen des VER.DI Bundesvorstand im August 2015 Nr. 02 veröffentlicht. Wir danken der Redaktion für die Zustimmung zur Veröffentlichung.